El interés por la inversión en energías limpias ha crecido de forma espectacular en los últimos años. El número de informes de organismos como la Agencia Internacional de la Energía demuestra claramente que las principales economías han emprendido el camino de abandonar el uso de los combustibles fósiles para aumentar el uso de las energías renovables.

Elementum Metals: 21/07/2021

El interés por la inversión en energías limpias ha crecido de forma espectacular en los últimos años. El número de informes de organismos como la Agencia Internacional de la Energía demuestra claramente que las principales economías han emprendido el camino de abandonar el uso de los combustibles fósiles para aumentar el uso de las energías renovables.

En el ámbito de la renta variable, ha habido algunos claros ganadores y perdedores en términos de flujos de dinero de los inversores. Las empresas centradas en las energías renovables han despertado un gran interés. Por otro lado, las empresas que utilizan combustibles fósiles han visto cómo algunos inversores importantes se retiraban, mientras que en algunos casos también se enfrentaban a la presión de los accionistas restantes para reducir las emisiones de carbono y hacer un cambio significativo hacia las energías renovables.

El reto para los inversores que deseen invertir en valores de transición energética es identificar a los ganadores y a los perdedores en este viaje en desarollo, ya que, como en el caso del Betamax frente al VHS, las mejores tecnologías no necesariamente ganan. Reducir el riesgo específico de los valores invirtiendo en fondos cotizados (ETF) es una opción potencial y hay muchas opciones, desde la energía limpia hasta la tecnología de las baterías y los ETF de hidrógeno. Merece la pena comprobar los componentes del índice para comprobar hasta qué punto sus actividades coinciden con el nombre del capó.

Un acercamiento alternativo que pueden considerar los inversores es la diversificación o la reducción de la exposición a la renta variable en el tema de la transición energética, invirtiendo directamente en las materias primas que son clave para el suministro de energía limpia. Tanto si una empresa de energía eólica gana como si pierde, necesitará comprar cobre; del mismo modo, en la carrera por ganar cuota de mercado en el espacio de los vehículos eléctricos, los fabricantes de paquetes de baterías necesitarán acceder al níquel y a otros materiales clave.

La Agencia Internacional de la Energía, en su informe de mayo de 2021, The Role of Critical Minerals in Clean Energy Transitions (La función de los minerales críticos en la transición a la energía limpia, prevé un crecimiento significativo de la demanda de minerales en 2040 en relación con los niveles de 2020. En un escenario de tecnología de energía limpia en el que se cumplan los objetivos del Acuerdo de París de limitar el calentamiento global muy por debajo de los 2 grados centígrados, su porcentaje de la demanda total se eleva a más del 40% en el caso del cobre y al 60-70% en el del níquel y el cobalto. En conjunto, supondría cuadruplicar las necesidades de minerales para las tecnologías de energía limpia desde aquí aquí hasta el 2040. Los vehículos eléctricos y el almacenamiento de baterías representarían aproximadamente la mitad del crecimiento de la demanda de minerales del sector de las energías limpias. Por peso, la demanda de minerales en 2040 estaría dominada por el grafito, el cobre y el níquel.

-IEAGraph.png)

Escenario de políticas declaradas, una indicación de hacia dónde se dirige el sistema energético basada en un análisis sectorial de las políticas actuales y de los anuncios de políticas

Escenario de desarrollo sostenible, que indica lo que se necesitaría en una trayectoria coherente con el cumplimiento de los objetivos del Acuerdo de París.1

Será necesaria una respuesta del lado de la oferta para satisfacer el aumento previsto de la demanda de cobre y níquel. Esto no será nada sencillo, tal y como destaca el informe de la AIE. En el caso del cobre, la calidad de los yacimientos está disminuyendo, lo que ejerce presión sobre los costes, las emisiones y la producción de residuos. Además, las minas de Sudamérica y Australia están sometidas a tensiones climáticas y hídricas, lo que complica aún más las operaciones mineras. El níquel requiere un suministro de clase 1 de grado de batería, que según los analistas depende en gran medida del éxito de los proyectos de lixiviación ácida a alta presión (HPAL). Estos proyectos requieren mucho capital y se enfrentan a problemas de emisiones y de residuos, lo que también ocurre con las opciones alternativas de suministro de Clase 1, como la conversión del arrabio de níquel en mata de níquel. El alto nivel de emisiones fue una de las principales preocupaciones planteadas después el anuncio de la empresa china Tsingshan de utilizar este proceso.2

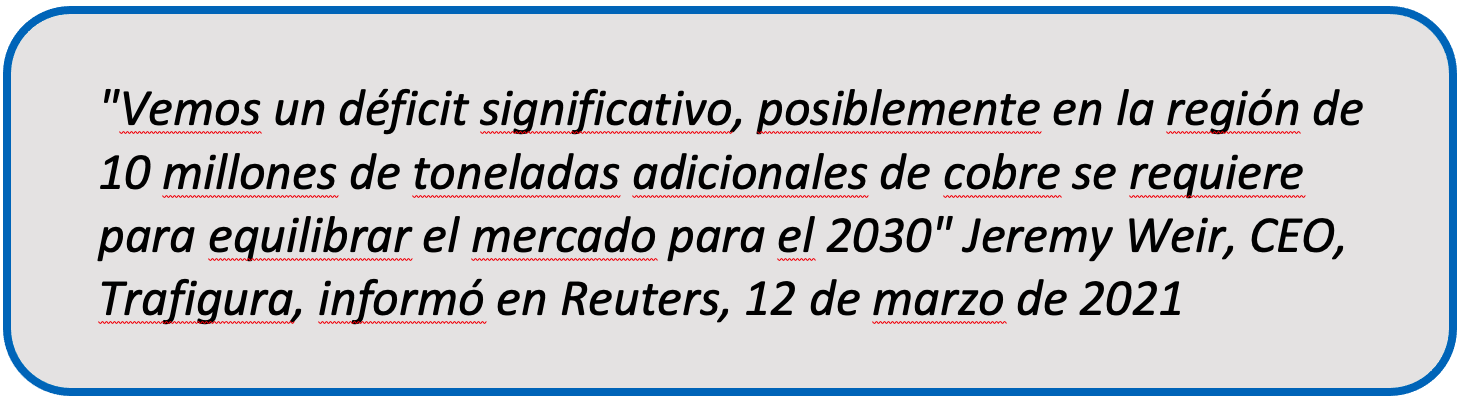

Queda por saber cuán rápida será la respuesta de la oferta. Lo más probable es que haya un retraso en la respuesta, dado el tiempo de espera para identificar y desarrollar las minas, así como los inevitables retrasos en la finalización de los proyectos. El CRU, por ejemplo, considera que a partir de mediados de la década de 2020 se abrirá una brecha de suministro de cobre de 5,9 millones de toneladas a largo plazo, que, como subraya Jeremy Weir, de Trafigura, podría aumentar hasta el 2030. Con el alcance de la escasez, los consumidores industriales se están moviendo para asegurar el suministro. En el caso de los metales necesarios para los vehículos eléctricos, por ejemplo, Thomas Schmall, miembro del consejo de administración de Volkswagen encargado de la tecnología, declaró a Reuters en junio de 2021: "Estamos todos en una carrera. Se trata de fabricar las células más asequibles y para ello se necesita escala". Aparte de la fabricación de células, que es una nueva área de negocio para nosotros, tenemos que avanzar en la integración vertical con más fuerza, adquiriendo y asegurando las materias primas.”4

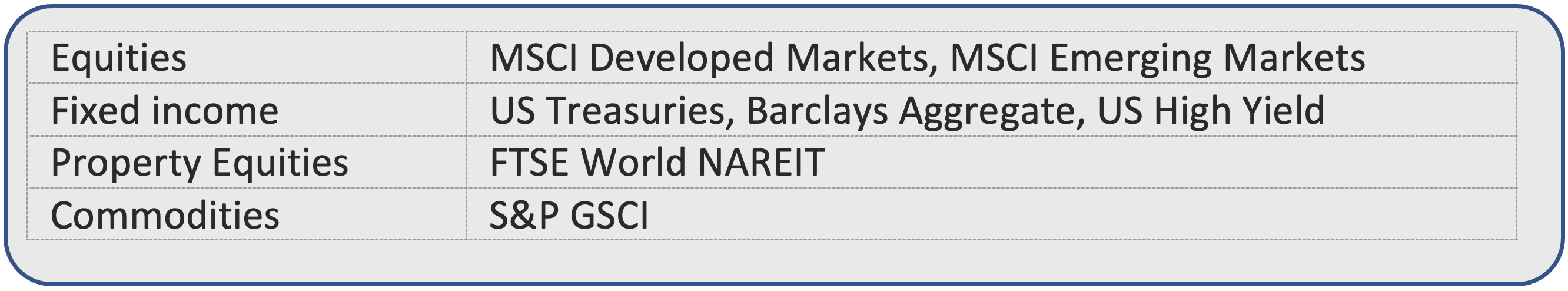

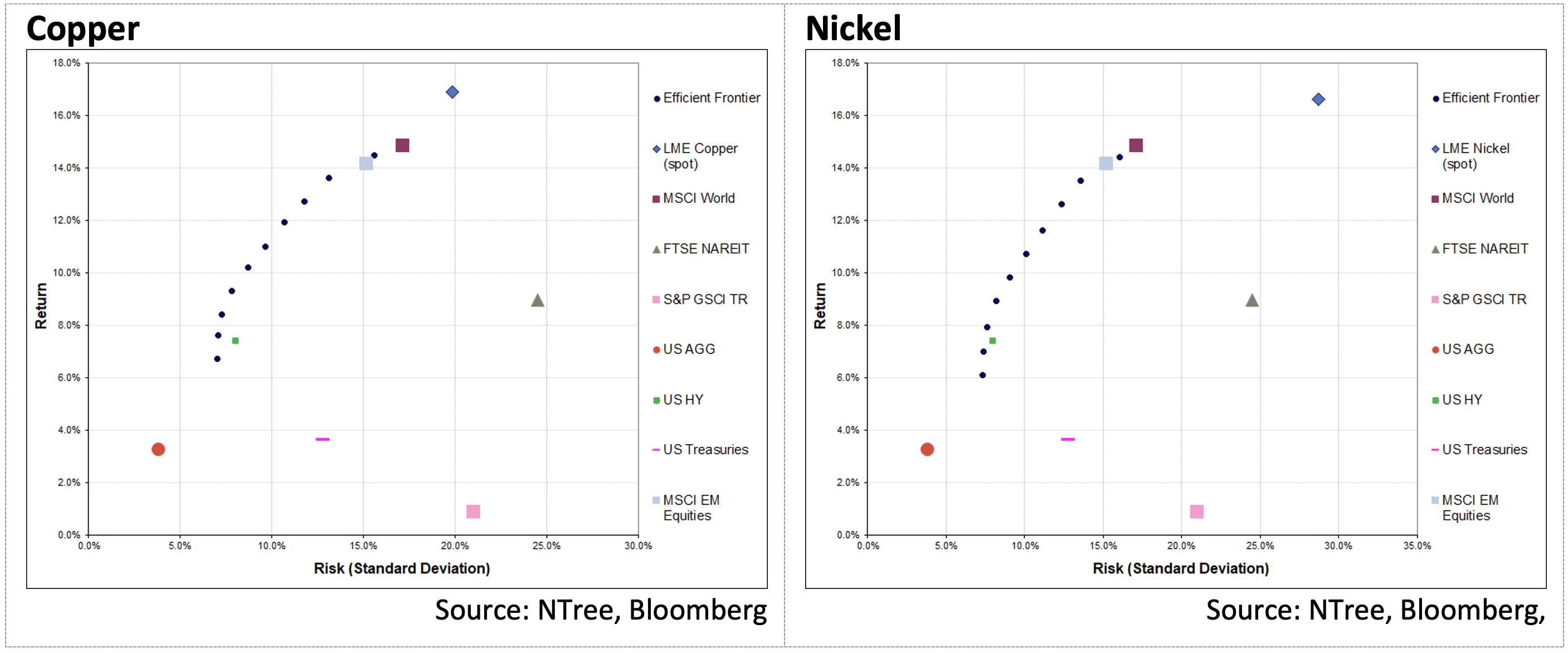

Esto puede sonar emocionante, pero desde el punto de vista de la inversión, una cuestión clave a considerar es si la inclusión del cobre y el níquel en una cartera diversificada puede potencialmente añadir valor. Para dar una respuesta, el equipo de investigación de NTree International, utilizando una herramienta de optimización de carteras, examinó una cartera de activos múltiples y luego añadió individualmente el cobre y el níquel a la mezcla. Los puntos de referencia utilizados en la simulación son:

Utilizando un marco temporal de 5 años, que refleja el periodo de tiempo en el que el interés por la energía limpia y la electrificación ha empezado a crecer, se descubrió que la exposición a los metales era acumulativa en términos de mejora de la rentabilidad ajustada al riesgo y de posicionamiento de una cartera multiactiva en la frontera eficiente, como se ilustra a continuación:

En el contexto de los índices de referencia utilizados, se comprobó que el S&P GSCI no añadía valor en términos de rendimientos ajustados al riesgo. Esto debe considerarse en el contexto del marco temporal de 5 años, un periodo durante el cual, a excepción de los últimos 12 meses, los precios de muchas materias primas fueron relativamente débiles.

Desde el punto de vista del inversor, el análisis del optimizador de carteras es útil porque pone de manifiesto el potencial del níquel y el cobre para formar parte de una cartera diversificada. Como con cualquier decisión de una potencial inversión y asignación de activos, cada inversor debe comprender los riesgos potenciales que conlleva y cómo una inversión podría servir para mejorar el rendimiento general de la cartera.

Una inversión en materias primas puede aportar diversificación a la cartera, ya que se trata de una clase de activos distinta con un perfil de riesgo diferente al de la renta variable y la renta fija. Pero en el caso de las materias primas, puede valer la pena ser selectivo. El especial atractivo de cobre y níquel reside en el hecho de que desempeñan un papel fundamental en la transición a una economía de energía limpia, lo que implica un aumento significativo de la demanda de estos metales en la próxima década. Esto no ha pasado desapercibido para los inversores. Una investigación reciente del Global Palladium Fund que encontró encuestas a 150 fondos de pensiones europeos, reveló que el 49% de ellos pretendía sobreponderar el cobre en los próximos 12 meses.

1. https://www.iea.org/reports/the-role-of-critical-minerals-in-clean-energy-transitions

2. Tsingshan’s Nickel Plan, metal.digital, 17 May 2021

3. MAPPED: These 25 projects will set the copper price for decades, mining.com, 17 June 2021

4. Volkswagen seeks partners for battery materials race, Reuters, 15 June 2021