La crescita dell'interesse negli investimenti in energia pulita è stata drammatica negli ultimi anni. Il numero di rapporti che escono da organismi come l'Agenzia internazionale dell'energia fornisce una chiara prova che le principali economie hanno intrapreso un percorso di allontanamento dall'uso di combustibili fossili per un maggiore uso di energia rinnovabile.

Elementum Metals: 21/07/2021

La crescita dell'interesse negli investimenti in energia pulita è stata drammatica negli ultimi anni. Il numero di rapporti che escono da organismi come l'Agenzia internazionale dell'energia fornisce una chiara prova che le principali economie hanno intrapreso un percorso di allontanamento dall'uso di combustibili fossili per un maggiore uso di energia rinnovabile.

Nello spazio azionario, ci sono stati alcuni chiari vincitori e perdenti in termini di flussi di denaro degli investitori. Le aziende focalizzate sull'energia rinnovabile hanno attirato un interesse significativo. D'altra parte, quelle nel campo dei combustibili fossili hanno visto alcuni grandi investitori ritirarsi, mentre in alcuni casi hanno anche affrontato la pressione degli azionisti rimanenti per ridurre le emissioni di carbonio e fare un passaggio significativo verso le energie rinnovabili.

La sfida per gli investitori che cercano di fare un'allocazione ai titoli della transizione energetica è quella di identificare i vincitori e i perdenti in questo viaggio in corso, come nel caso del Betamax contro il VHS, le migliori tecnologie potrebbero non vincere necessariamente. Ridurre il rischio specifico delle azioni investendo in Exchange Traded Funds (ETF) è un'opzione potenziale e c'è molta scelta, dall'energia pulita alla tecnologia delle batterie e agli ETF sull'idrogeno. Vale la pena controllare i costituenti dell'indice per verificare fino a che punto le loro attività corrispondono al nome sul cofano.

Un approccio alternativo per gli investitori da considerare è la diversificazione o la riduzione dell'esposizione azionaria al tema della transizione energetica investendo direttamente nelle materie prime che sono fondamentali per fornire energia pulita. Che una società di energia eolica sia vincente o perdente, avrà bisogno di comprare rame, allo stesso modo, nella corsa per conquistare quote di mercato nello spazio EV, i produttori di pacchi batteria avranno bisogno di accedere al nichel e ad altri materiali chiave.

L'Agenzia Internazionale dell'Energia nel suo rapporto del maggio 2021, The Role of Critical Minerals in Clean Energy Transitions, prevede una crescita significativa della domanda di minerali nel 2040 rispetto ai livelli del 2020. In uno scenario di tecnologia energetica pulita in cui gli obiettivi dell'Accordo di Parigi per limitare il riscaldamento globale a ben al di sotto dei 2 gradi Celsius, sono soddisfatti, la loro quota di domanda totale sale a oltre il 40% per il rame e il 60-70% per il nichel e il cobalto. In totale, ciò implicherebbe un quadruplicamento del fabbisogno di minerali per le tecnologie energetiche pulite entro il 2040. I veicoli elettrici e lo stoccaggio delle batterie rappresenterebbero circa la metà della crescita della domanda di minerali dal settore dell'energia pulita. Per peso, la domanda di minerali nel 2040 sarebbe dominata da grafite, rame e nichel.

-IEAGraph.png)

Stated Policies Scenario, un'indicazione di dove si sta dirigendo il sistema energetico basato su un'analisi settore per settore delle politiche attuali e degli annunci politici

Scenario di sviluppo sostenibile, che indica ciò che sarebbe necessario in una traiettoria coerente con il raggiungimento degli obiettivi dell'Accordo di Parigi. 1

Fonte: International Energy Agency, The Role of Critical Minerals in Clean Energy Transitions, maggio 2021

Sarà necessaria una risposta dal lato dell'offerta per soddisfare il previsto aumento della domanda di rame e nichel. Questo sarà tutt'altro che semplice, come evidenziato nel rapporto dell'AIE. Nel caso del rame, la qualità dei giacimenti sta diminuendo, il che mette sotto pressione i costi, le emissioni e la produzione di rifiuti. Inoltre, le miniere in Sud America e in Australia sono soggette a stress climatico e idrico, il che complica ulteriormente le operazioni di estrazione. Il nichel richiede una fornitura di classe 1, che secondo gli analisti dipende in gran parte dal successo dei progetti di lisciviazione acida ad alta pressione (HPAL). Questi progetti sono ad alta intensità di capitale e affrontano le sfide delle emissioni e degli sterili, il che è anche il caso delle opzioni alternative di fornitura di classe 1 come la conversione della ghisa di nichel in nichel opaco. L'alto livello di emissioni è stato una delle principali preoccupazioni sollevate dopo che la cinese Tsingshan ha annunciato di utilizzare questo processo.2

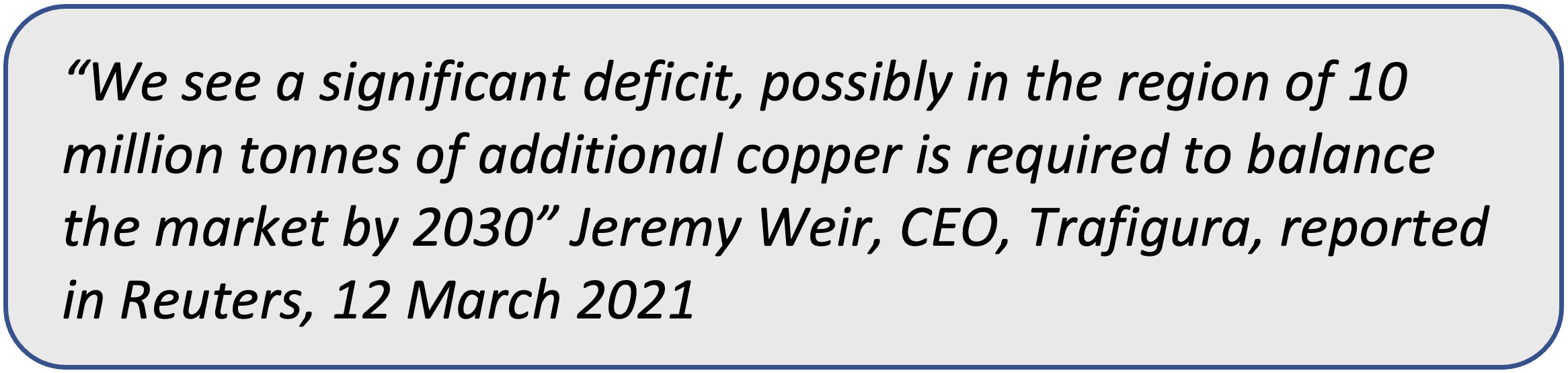

Rimane la questione di quanto veloce sarà la risposta dell'offerta. Molto probabilmente, ci sarà un ritardo nella risposta, dati i tempi di identificazione e sviluppo delle miniere e gli inevitabili ritardi nel completamento dei progetti. CRU, per esempio, sta guardando a 5,9 milioni di tonnellate di gap di fornitura di rame a lungo termine che si aprirà dalla metà del 2020, che, come evidenziato nella citazione di Jeremy Weir di Trafigura, potrebbe crescere di più entro il 2030.3 Con la possibilità di scarsità, i consumatori industriali si stanno muovendo per assicurarsi le forniture. Nel caso dei metalli necessari per i veicoli elettrici, per esempio, Thomas Schmall, membro del consiglio di amministrazione di Volkswagen responsabile della tecnologia, ha detto a Reuters nel giugno 2021: "Siamo tutti in una corsa. Si tratta di fare le celle più convenienti e per farlo c'è bisogno di scala". A parte la produzione di celle, che è una nuova area di business per noi, abbiamo bisogno di passare all'integrazione verticale con più forza, procurandoci e assicurandoci le materie prime".4

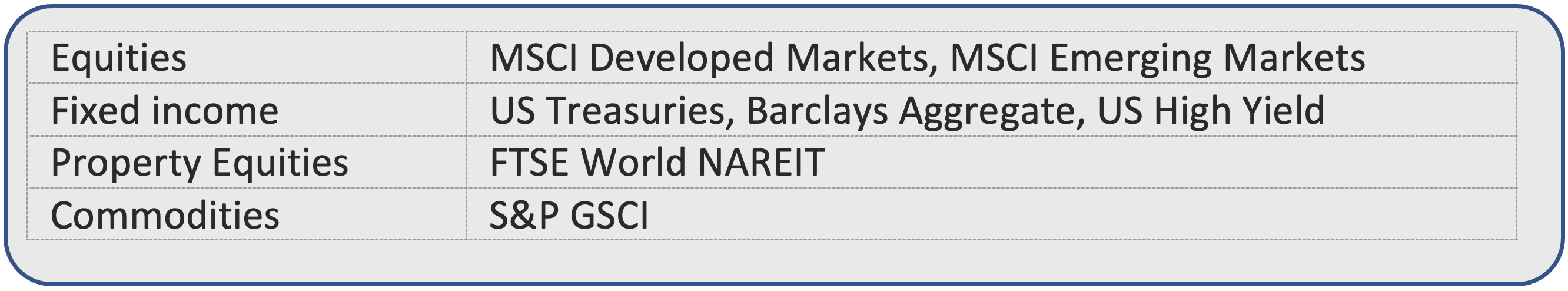

Questo può sembrare eccitante, ma dal punto di vista degli investimenti, una domanda chiave da considerare è se l'inclusione di rame e nichel in un portafoglio diversificato può potenzialmente aggiungere valore? Per fornire una risposta, il team di ricerca di NTree International, utilizzando uno strumento di ottimizzazione del portafoglio, ha esaminato un portafoglio multi-asset e poi ha aggiunto singolarmente rame e nichel al mix. I benchmark utilizzati nella simulazione includono:

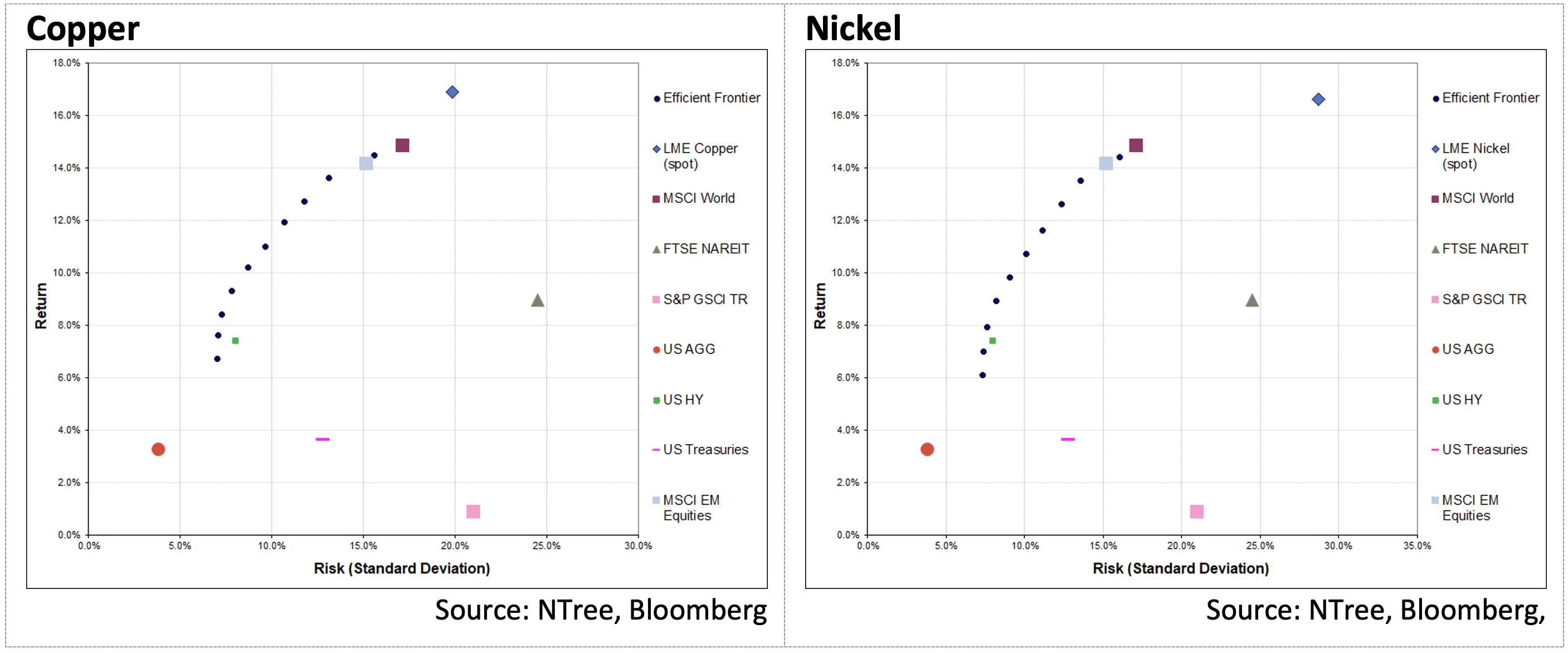

Utilizzando un orizzonte temporale di 5 anni, che riflette il periodo di tempo in cui l'interesse per l'energia pulita e l'elettrificazione ha iniziato a crescere, l'esposizione ai metalli si è rivelata accrescitiva in termini di miglioramento dei rendimenti corretti per il rischio e di posizionamento di un portafoglio multi-asset sulla frontiera efficiente, come illustrato di seguito:

Nel contesto dei benchmark utilizzati, l'S&P GSCI è risultato non aggiungere valore in termini di rendimento corretto per il rischio. Questo dovrebbe essere visto nel contesto dell'orizzonte temporale di 5 anni, un periodo durante il quale, ad eccezione degli ultimi 12 mesi, i prezzi di molte materie prime sono stati relativamente deboli.

Dal punto di vista dell'investitore, l'analisi dell'ottimizzatore di portafoglio è utile perché evidenzia il potenziale del nichel e del rame di far parte di un portafoglio diversificato. Come per ogni potenziale investimento e decisione di asset allocation, ogni investitore deve capire i potenziali rischi coinvolti e come un investimento potrebbe servire a migliorare la performance complessiva del portafoglio.

Un investimento in materie prime può fornire una diversificazione del portafoglio in quanto si tratta di una classe di attività distinta con un profilo di rischio diverso dalle azioni e dal reddito fisso. Ma con le materie prime, può essere utile essere selettivi. L'attrazione particolare del rame e del nichel risiede nel fatto che giocano un ruolo critico nella transizione verso un'economia di energia pulita, che implica una domanda incrementale significativa per questi metalli nel prossimo decennio. Questo non è passato inosservato agli investitori. Una recente ricerca del Global Palladium Fund che ha intervistato 150 fondi pensione europei ha scoperto che il 49% sta cercando di sovrappesare il rame nei prossimi 12 mesi.

1. https://www.iea.org/reports/the-role-of-critical-minerals-in-clean-energy-transitions

2. Tsingshan’s Nickel Plan, metal.digital, 17 May 2021

3. MAPPED: These 25 projects will set the copper price for decades, mining.com, 17 June 2021

4. Volkswagen seeks partners for battery materials race, Reuters, 15 June 2021