¿Merece la pena la solución de Tsingshan para el problema del suministro de níquel por las implicaciones medioambientales?

Elementum Metals: 17/05/2021

Al día de hoy ya conocemos todos muy bien a los grandes protagonistas de la revolución del vehículo eléctrico: Tesla, NIO y incluso la antigua Volkswagen se han convertido en sinónimos del sector de los vehículos eléctricos en menos de una década. A medida que aparecen más cargadores eléctricos de la nada en cada esquina del Reino Unido y de la Europa continental, se prevé que las ventas de VE crezcan hasta alcanzar una cuarta parte del mercado automovilístico en 2030 y controlar un asombroso 81,5% del mercado en 2050.1

Aunque el auge de los vehículos eléctricos responde a la creciente preocupación por las insostenibles emisiones de carbono, la atención ha empezado a centrarse en la sostenibilidad de los componentes de los vehículos. Por ejemplo, la batería de iones de litio que utilizan la mayoría de las empresas de coches eléctricos. En 2020, el mercado de las baterías de iones de litio ascendía a 34.200 millones de dólares, y se prevé que se multiplique por cuatro para el 2027, lo que equivale a una tasa de crecimiento anual del 18%.2 Curiosamente, el nombre de Li-ion es un poco erróneo; estos tipos de baterías contienen en realidad hasta un 80% de níquel, ya que éste es el principal metal utilizado en los cátodos. En consecuencia, Wood Mackenzie prevé que la demanda de níquel pase de 128.000 toneladas en 2019 a 1,23 millones de toneladas en 2040. Si a esto se suman las limitaciones geológicas de la minería, esto significa que la industria se enfrentaría a un déficit anual de 60.000 toneladas hasta al menos el 2027.3

Sin embargo, no todo el níquel extraído se utiliza para las baterías de los vehículos eléctricos o se comercializa en la Bolsa de Metales de Londres (LME). El níquel extraído puede dividirse en dos grandes categorías: níquel primario de baja y alta calidad. El mercado del níquel secundario, de otra manera, se obtiene del reciclaje de materiales que contienen níquel, como el acero inoxidable. Centrándonos en el sector del níquel primario, el níquel primario de baja calidad (Clase II) representa aproximadamente el 45% de todo el níquel extraído, mientras el níquel de alta calidad (Clase I) representa el 55% restante.4 El níquel de clase II, como el arrabio de níquel (NPI) o el hierro-níquel, contiene en realidad una cantidad relativamente pequeña de níquel: del 8 al 16% y del 15 al 55%, respectivamente.5

El níquel de clase I, de otra manera, contiene al menos un 99,8% de níquel. La tecnología de las baterías utiliza exclusivamente níquel de clase I, ya que un mayor contenido de níquel permite mayores densidades de energía y disolvencia.6 Sólo el níquel de clase I se negocia en la LME debido al alto grado de pureza del metal extraído. El níquel que se negocia en la LME es de clase I y cumple con las normas de entrega específicas (representa menos del 25% del suministro total de níquel acabado).

La esperada escasez de níquel había estado apuntalando el precio y ayudando a que la rentabilidad del metal superara a la de sus pares. Desde mediados de julio de 2020 hasta finales de febrero de 2021, el níquel de la LME tuvo una rentabilidad de casi el 50%, mientras el oro de la LME, en comparación, tuvo una rentabilidad de casi -16% durante el mismo período. Sin embargo, el rendimiento anormal por encima de sus homólogos metálicos se acabó en la primera semana de marzo, cuando el precio se hundió casi de un 20%, pasando de casi 20.000 dólares/tonelada a poco más de 16.100 dólares.

Esto ocurrió como resultado de que uno de los mayores y más exitosos productores de acero inoxidable del mundo, Tsingshan Holding Group, enviara ondas de choque a la industria al proclamar que había firmado un acuerdo con Huayou Cobalt y CNGR Advanced Material, para suministrar 60.000 y 40.000 toneladas de níquel mate a partir del 2022.7

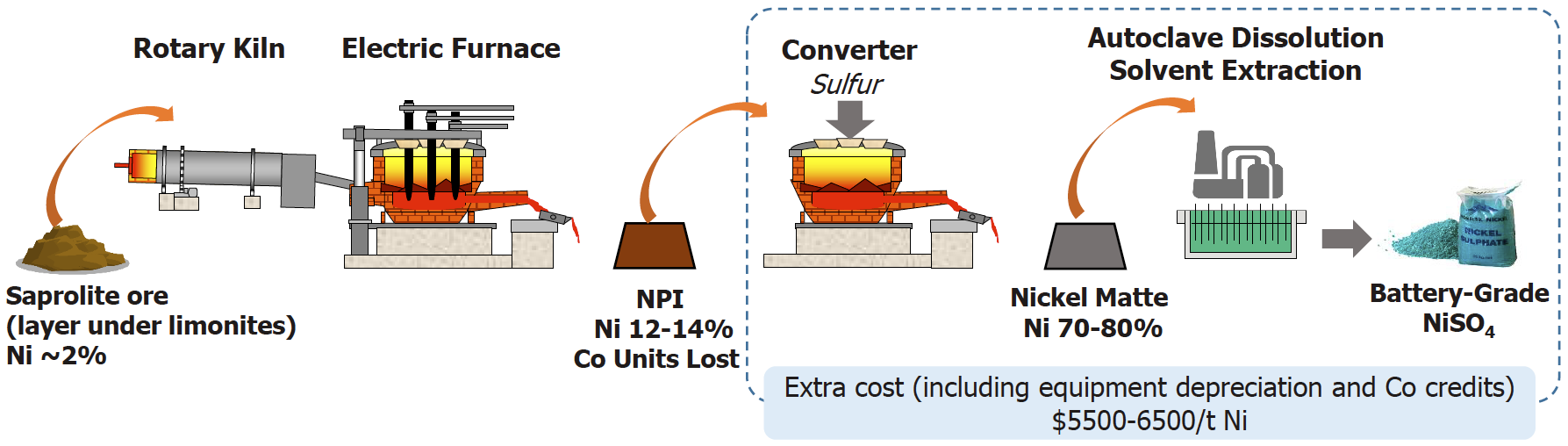

Este anuncio señalaba el posible aumento del stock de alimentación para producir níquel de clase I, lo que aumenta la posibilidad de evitar la escasez de suministro estimada. La mata de níquel es un paso crucial en una serie de pasos de procesamiento que ven el mineral de saprolita (principalmente utilizado para producir acero inoxidable) convertido en NPI y luego en mata de níquel, que luego puede ser procesado en el níquel de clase I necesario para las baterías de los vehículos eléctricos.

La bifurcación de la cadena de valor del níquel ha estado impulsando las diferencias de precios entre los distintos productos de níquel: el rápido crecimiento de la capacidad de NPI, principalmente de Indonesia, ha estado impulsando la oferta de níquel de clase II. Esto reduce el precio del níquel de clase II, mientras que la escasez de níquel de clase I, necesario para las baterías de los vehículos eléctricos, ha provocado una enorme prima frente al níquel refinado y al níquel de clase I. Sin embargo, si el método anunciado por Tsingshan se generaliza para producir mate y luego sulfatos, podríamos ver una convergencia de precios de ambas clases (basada en el contenido de níquel). Sin embargo, hay menos claridad sobre los costes de producción en comparación con las materias primas tradicionales, como las briquetas, para producir sulfatos. Las investigaciones de Norilsk Nickel han predicho que el coste adicional de procesar el NPI para convertirlo en mate y luego en sulfato de níquel para baterías (NiSO4) costará entre 5.500 y 6.500 dólares por tonelada de níquel (véase la figura 1).

Los principales retos de los sulfatos de níquel consisten en disponer de suficiente material de alimentación de alta calidad, como productos intermedios de níquel, briquetas y polvos. Además, también ha habido preocupaciones sobre la viabilidad de los sulfatos producidos en masa a través de los métodos existentes para satisfacer la futura demanda de la industria de los vehículos eléctricos. Este anuncio podría solucionar ambos problemas, pero ¿qué significa esto para el mercado y cómo ve el mercado el nuevo plan de Tsingshan?

Por el momento, el mensaje para el mercado es que la prima del níquel negociado en bolsa debería disminuir drásticamente debido a este avance técnico, inundando esencialmente el mercado de sulfato de níquel, notoriamente desabastecido. La reacción inicial, por ahora, parece ser que la briqueta (parte de la familia de la Clase I cotizada) será menos crítica para producir sulfato, dada la nueva forma de producir existencias de alimentación (níquel mate). Parece que hasta que no se encuentre un nuevo equilibrio en el mercado y Tsingshan entregue físicamente la mata como ha prometido, el níquel cotizado seguirá estando bajo presión.8

Mientras que la noticia puede haber extasiado a los fabricantes de baterías y a las empresas de vehículos eléctricos (recordemos la petición de Elon Musk a las empresas mineras de que "por favor, extraigan más níquel"), la pregunta clave es cuanto será sostenible el nuevo material de alimentación, especialmente teniendo en cuenta que la razón principal de ser de la industria de los vehículos eléctricos es reducir las emisiones de carbono.

Desgraciadamente, cuando se habla de la extracción de níquel, el impacto medioambiental nunca está demasiado lejos: un estudio del 2009 publicado en PLOS One concluyó que la extracción y el procesamiento del níquel era el octavo peor metal en términos de impacto medioambiental.9 Por ejemplo, el 39% de las reservas mundiales de níquel se encuentran en lugares expuestos a riesgos elevados o extremos para la biodiversidad, y como el níquel suele venir en depósitos de mineral poco densos, estas zonas suelen ser destruidas. Además, un tercio de las reservas de níquel también se encuentra en zonas con altos niveles de estrés hídrico: las empresas han sido acusadas de contaminar ríos, pozos y tierras de cultivo: efectos que se han visto agravados por la escasez de agua en estas zonas mineras.10

Sin embargo, la segunda empresa minera de níquel del mundo, Norilsk Nickel, se ha comprometido recientemente a invertir 5.500 millones de dólares en los próximos 10 años para modernizar sus equipos con el fin de utilizar tecnologías más ecológicas, limpiar el medio ambiente y apoyar los parques nacionales. Esto incluye también la reducción de las emisiones producidas en la península de Kola de un 85% para el final del 2021. Dado que los yacimientos de níquel se encuentran principalmente en minerales de baja calidad, la extracción del metal en sí es un proceso extremadamente intensivo en energía: Se producen 13 kg de CO2 por kg de níquel durante los métodos de extracción del mineral primario.11 Una vez superada esta fase, los procesos hidrometalúrgicos utilizan los sulfuros de níquel de clase I para producir sulfato NiSO4 de grado de batería. Este proceso produce entre 5 y 10 toneladas adicionales de emisiones de carbono por tonelada de níquel. Este es el método tradicional; Tsingshan ha añadido pasos adicionales; aunque ha demostrado que la nueva tecnología podría ser económicamente viable, no se puede decir lo mismo del impacto medioambiental.

Aunque reconoce el éxito técnico del nuevo método de extracción de níquel, Morgan Stanley señaló que este nuevo proceso "dista mucho de ser ecológico". Según algunas estimaciones, este nuevo proceso produciría 10 veces más emisiones de carbono que los actuales procesos hidrometalúrgicos.12 Su pregunta se centra en la naturaleza pirometalúrgica del proceso de conversión del NPI en mata; en concreto, la adición de azufre en el convertidor (figura 1) produciría una cantidad significativa de dióxido de azufre, mientras que el intenso calentamiento de la mata también produciría más emisiones de carbono. En su podcast de la semana pasada, S&P Global afirmaba que este proceso sería el más intensivo en carbono de la historia de la minería, aportando entre 50 y 70 toneladas de emisiones por tonelada de níquel extraído para convertir el NPI en mata y luego en NiSO4.13

Aunque la noticia de Tsingshan hizo temblar el mercado del níquel a principios de marzo, el operador de materias primas Trafigura Group puede no estar convencido de que sea la panacea para la previsible escasez de níquel. El grupo, junto con Tesla Inc. de Musk, firmó un nuevo acuerdo a final de marzo para entrar en la mina de níquel de Goro, en Nueva Caledonia, después de que Vale SA se viera obligada a cerrarla en diciembre debido a las violentas protestas.14 El acuerdo demuestra que Trafigura y Tesla podrían no estar de acuerdo con el impacto medioambiental de la propuesta de Tsingshan, ya que las preferencias de los fabricantes de automóviles por fuentes más limpias de cobalto y aluminio sugieren que podrían seguir un camino similar con el níquel.

La mina de níquel de Goro utiliza un proceso conocido como tecnología de lixiviación ácida a alta presión (HPAL) para recuperar el níquel y el cobalto por separado a partir de minerales lateríticos de óxido de níquel de baja calidad; el níquel que se recupera es de clase I, sulfato de níquel para baterías. Aunque no se trata de una tecnología nueva, los elevados gastos de capital y los costes medioambientales han hecho que se quede atrás de los métodos actuales. Por ejemplo, los gastos de capital de la mina de Goro aumentaron de 1.500 a 4.500 millones de dólares cuando sólo funcionaba al 70% de su capacidad total. Esto hizo que Vale, que compró la mina en 2006, vendiera su participación en 2017 al incurrir en pérdidas anuales consecutivas.15 Sin embargo, con el aumento del precio del níquel y el rápido crecimiento de la revolución de los vehículos eléctricos, la demanda de níquel no tiene precedentes. Aunque los costes medioambientales de HPAL siguen siendo muy preocupantes, Sócrates Economou, jefe de comercio de níquel y cobalto de Trafigura, afirma que los altos precios del níquel son necesarios para incentivar a los productores a invertir en tecnologías más limpias que podrían ver HPAL reducir en gran medida su huella de carbono. Tal vez, esto signifique que Trafigura y Tesla harán que este activo funcione como nunca antes: Economou declaró que "ahora todas las piezas se han encajado".

Aunque Trafigura y Tesla crean que el nuevo acuerdo sería económicamente eficiente, ¿cómo se compara HPAL con la tecnología de mata de Tsingshan? Aunque no está exenta de advertencias, HPAL sería sin duda una mejor alternativa medioambiental para producir níquel de grado de batería a partir de minerales de laterita, aunque todavía tendría un mayor impacto medioambiental que la extracción de sulfuros. Dado que la mayoría de las instalaciones de HPAL se alimentan de carbón, el proceso emitiría entre 15 y 30 toneladas de carbono por tonelada de níquel, lo que vuelve a plantear dudas sobre si los beneficios netos de la extracción de níquel para los vehículos eléctricos compensan los costes.16 La empresa australiana Clean Teq pretende utilizar energía solar en lugar de carbón para su proyecto Sunrise HPAL, lo que podría reducir drásticamente la huella de carbono, aunque todavía no se ha visto en la práctica.

Con todo, es probable que el alto nivel de contaminación que supone la transformación de los NPI en mate sea desagradable en Estados Unidos y Europa, donde los fabricantes de automóviles ya están sometidos a una presión extrema para reducir la huella de carbono de la producción de vehículos eléctricos. China, que importó 3,4 millones de toneladas de mineral de níquel desde Indonesia en 2020 (donde tiene sede Tsingshan Holding Group), ha sido el líder de la carrera de los vehículos eléctricos durante la última década y podría ser el país que más se beneficie de esta producción de níquel mate; sin embargo, el posible aumento de la oferta de níquel para baterías podría tener un efecto en cadena para el resto del mercado del níquel, especialmente a corto plazo, como hemos visto durante el mes pasado.

Independientemente de los costes mencionados, por ahora China ha elegido la tecnología HPAL para desarrollar el suministro de níquel de alta calidad a partir de depósitos de baja calidad. Siguen siendo las mas avanzadas del mundo en proyectos de inversión en HPAL, especialmente en Indonesia, donde las empresas chinas buscan procesar el níquel indonesio nacional dada la prohibición de exportar mineral de níquel. En agosto de 2020, GEM China firmó un contrato con PT Halmahera Persada Lygend (una planta de HPAL en la isla de Obi) para suministrar entre 74.400 y 178.560 toneladas, que retrasó el inicio de la producción hasta marzo de 2021 debido a la pandemia.17

Por el momento, el anuncio de nueva materia prima ha hecho que el precio del níquel se hunda un 20% debido al previsible aumento drástico de la oferta de níquel para baterías. Sin embargo, aunque en teoría esto puede solucionar la escasez de níquel de clase I, el impacto medioambiental de dicho proceso puede significar que las baterías fabricadas con mate no cumplan las normas medioambientales, lo que básicamente anula la viabilidad del aumento del suministro. A largo plazo, las nuevas instalaciones de HPAL podrían desplazar la necesidad de mate al producir níquel para baterías que cumplan las normas medioambientales necesarias. En cambio, a corto plazo, si se convierte más NPI en níquel mate y luego en clase I, esperamos una escasez de NPI y un aumento proporcional de precio del níquel de clase II.

By Daniel Stoianov

https://www.statista.com/statistics/1202364/ev-global-market-share/

https://resourceworld.com/worldwide-vehicle-electrification-to-drive-nickel-demand/

https://www.nornickel.com/investors/commodity-research/?fileID=39608#2020

https://think.ing.com/articles/nickel-the-re-marriage-in-class-1-and-class-2-markets

https://nickelinstitute.org/media/4809/lca-nickel-metal-final.pdf

https://open.spotify.com/episode/5YX9D8uWzwYf3Whb7p2Oco?si=qbGJI9nRR_C81pfL8JXaBA&nd=1