In den letzten achtzehn Monaten wütete der Covid auf der ganzen Welt, und immer mehr Länder sahen sich gezwungen, ihre Bürger einzuschließen und ihre industriellen und wirtschaftlichen Aktivitäten einzustellen. Eine Wirtschaft stillzulegen ist ein sehr kostspieliges Unterfangen mit potenziell schlimmen Folgen.

Elementum Metals: 16/09/2021

In den letzten achtzehn Monaten wütete der Covid auf der ganzen Welt, und immer mehr Länder sahen sich gezwungen, ihre Bürger einzuschließen und ihre industriellen und wirtschaftlichen Aktivitäten einzustellen. Eine Wirtschaft stillzulegen ist ein sehr kostspieliges Unterfangen mit potenziell schlimmen Folgen.

Zusätzlich zu den Kosten für das Abwürgen der Wirtschaft trugen die zusätzlichen Ausgaben für das Gesundheitswesen erheblich zur weltweiten Verschuldung bei, die bis 2020 auf ein Allzeithoch von 281 Billionen Dollar (355 % des weltweiten BIP) anstieg.1 Da zudem Millionen von Unternehmen ihre Tätigkeit einstellten, brachen die Steuereinnahmen des Staates ein.

In Spanien beispielsweise, einem der europäischen Länder mit dem höchsten Anteil der Steuereinnahmen am BIP, sanken sie um 1 %. Während 1 % nach den Maßstäben der Industrieländer schmerzhaft ist, erging es den Schwellenländern mit ihren schlechteren Gesundheitssystemen und geringeren Ressourcen weitaus schlechter. Nach Angaben des IWF mussten die Schwellenländer im Jahr 2020 im Durchschnitt einen Rückgang der Einnahmen um 10,9 Prozentpunkte (p.p.) im Vergleich zum Vorjahr hinnehmen, wobei die Regionen südlich der Sahara (-12,55 p.p.) und Lateinamerika (-8,7 p.p.) am stärksten betroffen waren. Da die weltweite Verschuldung einen historischen Nachkriegshöchststand erreicht hat und die Staatshaushalte unter Druck stehen, bemühen sich die Länder weltweit verständlicherweise um höhere Steuern und Einnahmen.

Aufgrund der steigenden Verschuldung, zusätzlicher Ausgaben und geringerer Steuereinnahmen hat die Risikoberatungsagentur Verisk Maplecroft in ihrem Ressourcennationalismus-Index für das Jahr 2021 34 Länder ermittelt, in denen ein erhöhtes Risiko für Ressourcennationalismus besteht.2 Verisk glaubt zwar, dass es eine Reihe von Gründen für den aktuellen Anstieg des Ressourcennationalismus gibt, der 2017 zugenommen hat, betont aber, dass "Covid-19 das Risiko verschärft hat".3

Während die (direkten und indirekten) Kosten der weltweiten Pandemie noch immer nicht absehbar sind und die weltweite Verschuldung historische Höchststände erreicht hat, verzeichnen die Rohstoffunternehmen Rekordgewinne und werden allmählich ins Visier genommen. Die Bergbauunternehmen erfreuen sich derzeit idealer Bedingungen, die auf eine Vielzahl von Faktoren zurückzuführen sind. Erstens hat sich die Nachfrage nach Rohstoffen aufgrund der Pandemie seit fast zwei Jahren aufgestaut. Jetzt, wo die Wirtschaft wieder anspringt, beginnt die Nachfrage wieder zu boomen. So prognostiziert der IWF ein Wachstum der Weltwirtschaft von 6 % im Jahr 2021 und 4,9 % im Jahr 2022.4 Folglich hat die Weltbankgruppe behauptet, dass die Auswirkungen des Kovid-19-Aufschwungs am stärksten auf den Energiepreisen lasten werden - insbesondere auf den Ölpreisen, da die Bedrohung durch den Klimawandel und die Rolle, die fossile Brennstoffe dabei gespielt haben, immer deutlicher zu Tage treten. Sie erklärte jedoch, dass die Metallpreise im Jahr 2021 und während des gesamten Jahrzehnts voraussichtlich ansteigen werden, unterstützt durch die anhaltende Erholung der Weltwirtschaft und die anhaltenden Impulse aus China.5

Darüber hinaus haben die weltweiten Bergbauunternehmen in den letzten zehn Jahren stark gelitten, da die Branche eine der längsten Baissen erlebte, nachdem die Metalle in den späten 2000er Jahren Allzeithochs erreicht hatten. Der MSCI World Metals and Mining Index bildet die Aktienentwicklung von 39 Metall- und Bergbauunternehmen ab und dient als Stellvertreter für die gesamte Bergbau- und globale Metallindustrie. Der Index fiel im Jahr 2018 um 18 % und beendete das Jahr 55 Prozentpunkte unter seinem Höchststand von 2008.6 Einer der Hauptgründe dafür sind die Fehden, die Bergbauunternehmen mit Regierungen von Schwellenländern über den Zugang zu schwindenden Ressourcen und den Zugang zu Reserven austragen. Diese Streitigkeiten haben zu einigen der niedrigsten Investitionen der Branche seit einem Jahrzehnt geführt - 2018 investierten Bergbauunternehmen weltweit 40 Mrd. USD in neue Projekte, das dritte Jahr in Folge auf diesem Niveau. Im Vergleich zu 2008 ist dieses Investitionsniveau jedoch fünfmal niedriger, als Bergbauunternehmen noch 200 Mrd. USD in neue Projekte investierten.7 Diese Unterinvestition mag zwar überwältigend negativ erscheinen, hat aber tatsächlich dazu geführt, dass bestehende Unternehmen und Projekte davon profitiert haben. Diese Unterinvestition hat dazu geführt, dass die Bergbauunternehmen weniger Kapazitäten hatten, um das Angebot mit der Nachfrage in Einklang zu bringen, was zu Versorgungsengpässen führte - insbesondere als sich die Wirtschaft von der globalen Finanzkrise zu erholen begann. Infolgedessen wurden die Metallpreise in die Höhe getrieben und ermöglichten es den Bergbauunternehmen, selbst bei einem Jahrzehnttiefstand der Investitionen hohe Gewinne zu erzielen.

Da die letzten fünf Jahre die wärmsten seit Beginn der Aufzeichnungen waren, kämpfen Länder auf der ganzen Welt darum, die Ziele zu erreichen, die im Rahmen des Pariser Klimaabkommens von 2015 angekündigt wurden. Das wichtigste Ziel ist die Begrenzung des globalen Temperaturanstiegs auf 1,5 Grad Celsius bzw. maximal 2 Grad.8 Neun der zehn größten Volkswirtschaften der Welt haben entweder Pläne für eine kohlenstofffreie Wirtschaft angekündigt oder sich dazu verpflichtet - selbst globale Unternehmen wie KPMG haben sich dazu verpflichtet, innerhalb des nächsten Jahrzehnts kohlenstofffrei zu werden.9 Die notwendige Verringerung der Treibhausgasemissionen kann nur durch die Umstellung der Weltwirtschaft von einer auf fossilen Brennstoffen basierenden Wirtschaft auf eine weitgehend durch erneuerbare und kohlenstoffarme oder -freie Energieerzeugung und -nutzung angetriebene Wirtschaft erreicht werden.10 Damit diese Ziele Wirklichkeit werden, muss der Energiesektor im Mittelpunkt der Umstellung stehen: Strom, Wärme und Verkehr - 73,2 % der gesamten globalen Treibhausgasemissionen stammen allein aus diesem Sektor.11

Während die Aufmerksamkeit der Welt auf die Kosten der erneuerbaren Technologien gerichtet war, wurde dem, was dafür tatsächlich notwendig ist, wenig Beachtung geschenkt: Die Versorgung mit sauberer Energie hängt vollständig von den abgebauten natürlichen Ressourcen wie Kupfer, Nickel, Silber und Platin sowie von vielen anderen wie Kobalt, Lithium und Graphit ab. Die Weltbank schätzt, dass mehr als 3 Milliarden Tonnen Mineralien und Metalle benötigt werden, um Wind-, Solar- und geothermische Energie sowie Energiespeicher einzusetzen, die zur Erreichung der Ziele des Pariser Klimaabkommens erforderlich sind.12 Daher werden Förder- und Produktionsunternehmen von den nachgelagerten Industrien, Regierungen und Anlegern in Bezug auf ESG-Themen immer genauer unter die Lupe genommen werden. Aufgrund dieser regulatorischen Maßnahmen von Regierungen auf der ganzen Welt wird die Nachfrage nach Metallen und Mineralien beispiellos sein und dürfte die Metalle innerhalb des Jahrzehnts in einen sich rasch entwickelnden Bullenmarkt treiben.

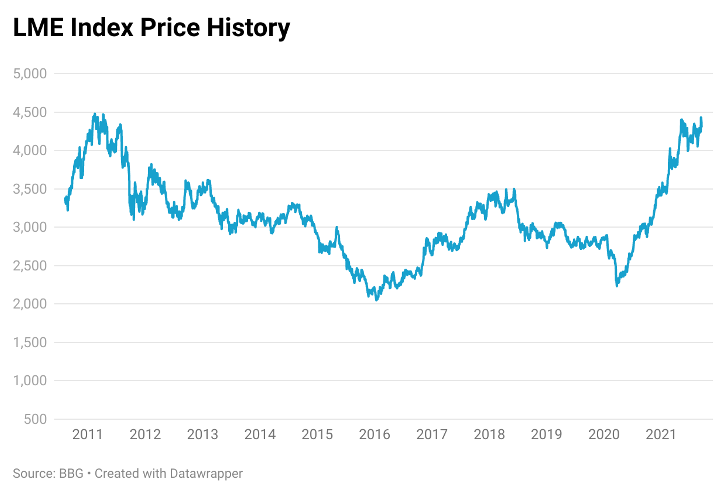

Der London Metal Exchange Index zum Beispiel, der die Preise von sechs verschiedenen Metallen abbildet: Kupfer, Nickel, Aluminium, Blei, Zink und Zinn, ist jetzt sehr nahe an den historischen Höchstständen von vor einem Jahrzehnt. Wie das nachstehende Schaubild zeigt, treibt die wirtschaftliche Erholung nach Covid-19 die Preise unglaublich schnell in die Höhe, und Schätzungen gehen davon aus, dass es in den nächsten zehn Jahren aufgrund der Energiewende und der Infrastrukturinitiativen zu keiner Verlangsamung kommen wird.

Neben dem regulatorischen Druck auf die Volkswirtschaften, den Übergang zu kohlenstofffreien Emissionen zu vollziehen, werden die Metallpreise auch durch globale Infrastrukturinitiativen angetrieben. So trafen sich die Staats- und Regierungschefs der G7-Staaten im Juni 2021 in Cornwall, um die Förderung globaler Infrastrukturinvestitionen zu erörtern - was das Weiße Haus von Biden als "Build Back Better World (BW3)" bezeichnete.13 Im Rahmen dieser 40-Billionen-Dollar-Initiative soll privates Kapital mobilisiert werden, um in vier Hauptbereiche zu investieren: Klima, Gesundheit und Gesundheitssicherheit, digitale Technologie sowie Geschlechtergerechtigkeit und Gleichstellung. Darüber hinaus hat der US-Kongress vor kurzem ein Infrastrukturgesetz in Höhe von 1 Billion Dollar verabschiedet, das Investitionen in alle Bereiche vorsieht, von Straßen und Brücken bis hin zu Elektroautos und Stromsystemen in den USA - auf der Agenda stehen die Modernisierung von 20.000 Meilen Autobahnen und Straßen, die Reparatur von Verkehrsmitteln und Bahnhöfen und sogar der Bau von 500.000 Ladestationen für Elektroautos bis 2040 und der Ersatz von 50.000 Dieselfahrzeugen.14 Allein um die Dieselfahrzeuge der US-Bundesbehörden durch Elektrofahrzeuge zu ersetzen, dürfte die Nickelnachfrage um 55 kt steigen. Kupfer, der beste Stromleiter, wird ebenfalls einer der Hauptnutznießer des US-Gesetzes sein, da der jährliche Anstieg der Nachfrage nach Kupfer für die Infrastruktur in den nächsten fünf Jahren um 2 % pro Jahr steigen dürfte. Darüber hinaus wird auch die Nachfrage nach Silber aufgrund der im Gesetzentwurf enthaltenen Verpflichtung zur Einführung von Hochgeschwindigkeitsinternet, 5G und IoT-Konnektivität steigen.15

Diese rasanten Preis- und Nachfragesteigerungen haben zu Diskussionen über einen neuen Rohstoff-Superzyklus geführt: einen anhaltenden Preisboom, wie es ihn im letzten Jahrhundert nur viermal gegeben hat. Da in den letzten Monaten Milliardengewinne für die Anleger von Bergbauunternehmen angehäuft wurden, liegt die Vermutung nahe, dass nun ein fünfter Zyklus bevorsteht.16 Maplecroft zufolge sind Bergbauunternehmen am stärksten von Ressourcennationalismus bedroht (bei dem lokale Regierungen Enteignungstaktiken anwenden, um mehr Einnahmen von Rohstoffunternehmen zu erhalten), da sich die Mineralienpreise auf einem historischen Niveau bewegen. Das erhöhte Risiko steht in engem Zusammenhang mit den historischen Vereinbarungen zwischen den Bergbauunternehmen, den Arbeitnehmern und den lokalen Regierungen, die in den meisten Fällen getroffen wurden, als die Metallpreise noch viel niedriger waren. Die enormen Gewinne, die die Rohstoffunternehmen jetzt erzielen, sind für die Regierungen, die ihre Verträge auf der Grundlage früherer (und viel niedrigerer) Preise geschlossen haben, ein ungerechtes Geschäft.

In einigen Fällen erfolgt diese Enteignung in Form von zusätzlichen Steuern. So erklärte der russische Finanzminister Anton Siluanow, Russland erwäge eine Erhöhung der Steuern auf den Rohstoffsektor - zusätzlich zu einer Erhöhung im Jahr 2020 - und begründete dies damit, dass Russland "die neue Wirtschaft ankurbeln muss, da wir sehen, dass die Rohstoffwirtschaft allmählich durch neue Wirtschaftsmuster ersetzt wird." Dieser Plan zur Erhöhung der Steuern für Bergbauunternehmen würde die derzeitige Mineralgewinnungssteuer verdreifachen..17

Darüber hinaus hat Ghana, der zweitgrößte Goldproduzent Afrikas, nicht nur die Steuern von 25 % auf 35 % erhöht, sondern auch eine 10 %ige "Windfall Tax" auf "Superprofite" eingeführt, d. h. auf die von Bergbauunternehmen angehäuften Spitzengewinne.18 Einem kürzlich von White and Case veröffentlichten Artikel zufolge gibt es derzeit 16 weitere Länder, die eine Erhöhung oder Überarbeitung der Steuern und Lizenzgebühren in Erwägung ziehen, darunter die USA, Brasilien, Uganda und die Philippinen.19 Am anderen Ende des Spektrums erwägen jedoch lateinamerikanische Länder wie Chile eine Überarbeitung der Eigentumsrechte und eine völlige Verstaatlichung. Im Mittelpunkt der Gespräche in Chile, das derzeit im Rahmen seiner neu gegründeten Versammlung eine Verfassungsrevision durchführt, steht die Umwandlung von Wasser in ein nationales Gut für den öffentlichen Gebrauch - nach Angaben von McKinsey & Co. verbraucht die Bergbauindustrie genug Wasser, um 75 % des Bedarfs des Landes zu decken.20 Außerdem hat die chilenische Abgeordnetenkammer gerade neue Abgaben auf den Verkauf von Kupfer und Lithium beschlossen.21

Angesichts der historischen Höchststände der Rohstoffpreise ist die Versuchung groß zu glauben, dass viele dieser Länder gierig sind und von den hohen Rohstoffpreisen profitieren. Dies ist dann der Fall, wenn ein Land nicht über die notwendige Infrastruktur zur Verarbeitung von Roherz verfügt und Endprodukte zu einem höheren Preis importieren muss, als dies bei lokaler Produktion der Fall wäre, was zu inflationärem Druck und höheren Handelsdefiziten führt. So exportierte Sambia 2019 beispielsweise Kupferroherz im Wert von 5,37 Milliarden Dollar.22 Auch wenn es den Anschein hat, dass Sambia von seiner Kupferproduktion profitiert, musste es dennoch Kupferprodukte im Wert von 3,4 Mio. USD einführen - davon allein 2 Mio. USD für Kupferkabel.23 Da die Preise stetig steigen, werden die Rohstoffunternehmen höhere Gewinne erzielen. Wenn ein Gastland die Vertragsbedingungen beibehält und nicht von diesen Preisschwankungen profitiert, wird es im Grunde ausgebeutet und ist gleichzeitig einer höheren Inflation bei den Endprodukten ausgesetzt.

Staatliche Eingriffe sind nicht das Einzige, womit die Bergbauunternehmen in letzter Zeit zu kämpfen haben. Auch mit den Arbeitnehmern kommt es zu Konflikten - einige von ihnen drohen sogar mit Streiks. Die südafrikanische Bergarbeitergewerkschaft NUM (National Union of Mineworkers) drohte Ende 2020 mit einem Streik bei De Beers, Exxaro und Petra Diamonds, nachdem es nicht gelungen war, neue Lohnvereinbarungen zu treffen.24 Der Chefunterhändler der NUM, William Mabapa, erklärte: "Die Lebensmittelpreise, die Kraftstoffpreise und die allgemeine Inflation sind in die Höhe geschnellt. Es gibt einfach keinen Spielraum für Erhöhungen um Peanuts, und deshalb sind wir auf einen Krieg vorbereitet." Auf der anderen Seite der südlichen Hemisphäre fordern die Gewerkschaftsmitglieder der größten Kupfermine der Welt, Escondida in Chile, eine zusätzliche Prämie in Höhe von 1 % der an die Eigentümer der Mine gezahlten Dividenden als Anerkennung für die von den Arbeitern - insbesondere während der Pandemie - erbrachten Opfer.25 Da die hohen Metallpreise die Aufnahmeländer dazu veranlassen, einen größeren Anteil an den Gewinnen zu verlangen, bemühen sich die Bergbauunternehmen, die Arbeitskosten in Grenzen zu halten. Wenn jedoch unzufriedene Arbeiter streiken, gibt es möglicherweise keine Kosten, die man unter Kontrolle halten kann.

Diese steile Zunahme von Nationalismus, Interventionismus und Arbeitskonflikten lässt ausländische Investoren in Panik geraten, wie sie ihre Portfolios richtig absichern können - und das aus gutem Grund. Die internationale Anwaltskanzlei Ashurst hat aus diesem Grund sogar einen Podcast über Energie- und Ressourcenstreitigkeiten erstellt.26 Die Angst der Anleger vor Interventionismus rührt von Ereignissen her, die in der Vergangenheit stattgefunden haben. So beschuldigte die tansanische Regierung unter Präsident John Magufuli (ein entschiedener Verfechter von Korruptionsbekämpfung und sozialer Governance) im März 2017 das in London ansässige Goldminenunternehmen Acacia Mining, die Menge des aus dem Land exportierten Goldes zu niedrig angegeben zu haben, und behauptete gleichzeitig, dass das Unternehmen die tansanische Regierung während seiner jahrzehntelangen Tätigkeit im Land stark unterbezahlt habe.

Daraufhin verbot die Regierung die Ausfuhr von unverarbeitetem Gold, was Acacia 1 Million Dollar pro Tag kostete.27 Darüber hinaus behauptete Magufili, dass Acacia der Regierung 190 Mrd. USD schulde: angeblich 40 Mrd. USD an nicht gezahlten Steuern und weitere 150 Mrd. USD an Strafen und Zinsen. Analysten zeigten Verständnis: Investec stellte fest, dass allein die Steuerrechnung mehr als doppelt so hoch war wie das, was alle 5 führenden Bergbauunternehmen zusammen seit 2000 an Steuern gezahlt haben!28 Diese geforderten Entschädigungen zeigen, dass ein Entwicklungsland unglaublich strenge Entschädigungen auferlegen kann, die möglicherweise nicht der Vernunft oder Präzedenzfällen folgen (selbst wenn das Bergbauunternehmen etwas Unanständiges getan hat): Aufgrund der Ankündigung Tansanias brach der Aktienkurs von Acacia von März bis Mai 2017 um 45 % ein.29

Ausgehend von den Einnahmen von Acacia in Höhe von 1,05 Mrd. USD im Jahr 2016 wurde geschätzt, dass es 180 Jahre dauern würde, bis das Unternehmen die von der tansanischen Regierung geforderte Rechnung begleichen könnte. Infolgedessen erwarb Barrick Gold (Eigentümer der größten Goldmine in Nevada) Acacia im Rahmen eines 1,2 Mrd. USD schweren Übernahmeangebots, das erst im Oktober 2019 von einem britischen Gericht genehmigt wurde.30 Im darauffolgenden Monat einigte sich Barrick mit der tansanischen Regierung auf eine Einigung zur Beilegung des langjährigen Streits, indem es 300 Mio. USD an Reparationszahlungen leistete und sich gleichzeitig bereit erklärte, künftige wirtschaftliche Gewinne aus der Mine zu gleichen Teilen zu teilen und der Regierung einen Anteil von 16 % zu überlassen.31 Da zu den größten Goldförderländern China, Russland und Australien gehören, reagierte der Goldpreis nicht stark auf die Ankündigung Tansanias: Stattdessen stieg er bis zum zweiten Quartal 2017 um fast 2 %.

Leider befinden sich die meisten Mineralienminen in Ländern, die nicht nur eine zunehmend interventionistische Politik verfolgen, sondern auch in Gebieten, die besonders anfällig für politische Unruhen sind, die sich auch auf das Portfolio eines Anlegers auswirken können. Südafrika ist zum Beispiel der zweitgrößte Palladiumproduzent der Welt und der elftgrößte Goldproduzent.32 Aufgrund der jüngsten Unruhen und Gewalttätigkeiten im Zusammenhang mit der Inhaftierung von Jacob Zuma war Rio Tinto gezwungen, sein Projekt Richards Bay Minerals zu schließen, nachdem Ende Juni ein hochrangiger Manager ermordet worden war. Auch 2018 wurde der Betrieb nach gewalttätigen Protesten zweimal eingestellt, und 2019 erneut, nachdem ein Mitarbeiter erschossen worden war.33

Angesichts einer neuen Welle des zunehmenden Nationalismus und politischer Unruhen, die durch die wütenden Auswirkungen der Covid-19-Pandemie nur noch verschlimmert werden, sollten sich die Anleger mehr Gedanken über ihre Portfoliobestände machen. Anstatt in Bergbauunternehmen zu investieren, die auf der einen Seite des Spektrums stärker besteuert und auf der anderen Seite verstaatlicht werden könnten, sollten Anleger lieber direkt in Metalle investieren. Wichtig ist, dass eine Investition in das Metall selbst wahrscheinlich das wachsende Risiko der Verstaatlichung und anderer Formen der Enteignung von Einnahmen absichert; ein wachsendes Risiko der Verstaatlichung und Enteignung würde wahrscheinlich die Risikoprämie für die Bergbauindustrie erhöhen, aber das erhöhte Risiko einer Versorgungsunterbrechung würde wahrscheinlich auch den Preis der Metalle erhöhen, was die Verluste der Anleger dämpfen könnte.

Während viele Anleger normalerweise keine Direktinvestitionen in Metalle in Erwägung ziehen würden, hat das Wachstum des ETC-Marktes es den Anlegern ermöglicht, ebenso einfach wie beim Kauf börsennotierter Aktien in eine breite Palette von Metallen zu investieren. So sind beispielsweise mehr als 500 ETCs an der Londoner Börse notiert, und allein in den letzten zehn Jahren ist die LSE von nur sieben neuen ETCs im Jahr 2011 auf mehr als das Zehnfache im Jahr 2021 gestiegen.34 Darüber hinaus ist der Anteil der Rohstoff-ETPs am Gesamtumsatz in den letzten sieben Monaten nur um 2 % gestiegen, wobei Gold-ETCs durchweg zu den zehn meistgehandelten Produkten gehören.35

Von Daniel Stoianov

4. https://www.imf.org/en/Publications/WEO/Issues/2021/07/27/world-economic-outlook-update-july-2021

9. https://assets.kpmg/content/dam/kpmg/cr/pdf/resourcing-the-energy-transition.pdf

10. https://assets.kpmg/content/dam/kpmg/cr/pdf/resourcing-the-energy-transition.pdf

11. https://ourworldindata.org/emissions-by-sector

13. https://www.csis.org/analysis/g7s-new-global-infrastructure-initiative

14. https://professionalparaplanner.co.uk/metals-market-to-benefit-from-us-infrastructure-bill/

15. https://professionalparaplanner.co.uk/metals-market-to-benefit-from-us-infrastructure-bill/

17. https://www.reuters.com/article/russia-taxes-idUSL1N2MN1K0

18. https://www.economist.com/middle-east-and-africa/2012/02/11/wish-you-were-mine

21. https://oec.world/en/profile/country/zmb

23. https://oec.world/en/profile/country/zmb

24. https://www.reuters.com/article/safrica-mining-strike-idUSL8N2GT3IT

25. https://www.mining.com/web/workers-union-at-escondida-mine-calls-on-members-to-vote-for-strike/

27. https://www.ft.com/content/7f53064e-4f7d-11e7-bfb8-997009366969

28. https://www.bbc.co.uk/news/business-40714086

29. https://www.ft.com/content/b63eb0a6-5110-11e7-bfb8-997009366969

30. https://www.mining-technology.com/news/barrick-gold-tanzania-deal-acacia/

31. https://www.mining-technology.com/news/barrick-gold-tanzania-deal-acacia/

32. https://www.gold.org/goldhub/data/historical-mine-production

33. https://www.mining.com/rio-tinto-to-keep-south-african-operation-shut/