Ist Tsingschans Lösung für den Engpass in der Nickelversorgung die Auswirkungen auf die Umwelt wert?

Elementum Metals: 17/05/2021

In den letzten Jahren sind die großen Akteure der Elektrofahrzeug-Revolution weit bekannt geworden: Tesla, NIO und sogar Volkswagen sind in weniger als einem Jahrzehnt zum Synonym für den EV-Sektor geworden. Während an jeder zweiten Straßenecke in Großbritannien und auf dem europäischen Festland immer mehr elektrische Ladestationen aus dem Nichts auftauchen, wird prognostiziert, dass der Absatz von Elektrofahrzeugen bis 2030 auf ein Viertel des Automobilmarktes anwachsen und bis 2050 atemberaubende 81,5 % des Marktes kontrollieren wird.1

Während der Boom der Elektroautos eine Reaktion auf die wachsende Besorgnis über nicht nachhaltige Kohlenstoffemissionen ist, hat sich die Aufmerksamkeit auf die Nachhaltigkeit der Bestandteile der Fahrzeuge verlagert. Nehmen wir zum Beispiel die Lithium-Ionen-Batterie, die von den meisten Elektroautoherstellern verwendet wird. Im Jahr 2020 belief sich der Markt für Lithium-Ionen-Batterien auf 34,2 Milliarden US-Dollar - und es wird prognostiziert, dass er bis 2027 um das Vierfache wachsen wird, was einer CAGR von 18 % entspricht.2 Interessanterweise ist der Name Li-Ion ein wenig irreführend; diese Batterietypen enthalten tatsächlich bis zu 80 % Nickel, da dies das Hauptmetall ist, das in Kathoden verwendet wird. Folglich erwartet Wood Mackenzie einen Anstieg der Nickelnachfrage von 128.000 Tonnen im Jahr 2019 auf 1,23 Millionen Tonnen im Jahr 2040. In Verbindung mit den geologischen Einschränkungen beim Abbau bedeutet dies, dass die Branche bis mindestens 2027 mit einem jährlichen Defizit von 60.000 Tonnen konfrontiert wäre.3

Allerdings wird nicht alle Nickel für EV-Batterien verwendet oder an der Londoner Metallbörse (LME) gehandelt. Abgebautes Nickel kann in zwei große Kategorien unterteilt werden: niedrig- und hochgradiges Primärnickel. Der sekundäre Nickelmarkt hingegen wird aus dem Recycling von nickelhaltigen Materialien wie Edelstahl gewonnen. Um sich auf den Primärnickelsektor zu konzentrieren, macht niedriggradiges Primärnickel (Klasse II) etwa 45 % des gesamten geförderten Nickels aus, während hochgradiges Nickel (Klasse I) die anderen 55 % ausmacht..4 Nickel der Klasse II, wie z.B. Nickel-Roheisen (Nickel Pig Iron: NPI) oder Eisen-Nickel, enthält tatsächlich einen relativ geringen Anteil an Nickel - von 8-16% bzw. 15-55%.5

Klasse-I-Nickel enthält dagegen mindestens 99,8 % Nickel. In der Batterietechnologie wird ausschließlich Nickel der Klasse I verwendet, da ein höherer Nickelgehalt eine höhere Energiedichte und Auflösbarkeit ermöglicht.6 An der LME wird aufgrund des hohen Reinheitsstandards des geförderten Metalls nur Klasse-I-Nickel gehandelt. Bei diesem an der LME börsengehandelten Nickel handelt es sich um Klasse-I-Nickel, das bestimmte Lieferstandards erfüllt (dies macht weniger als 25 % des Gesamtangebots an Fertignickel aus).

Die erwartete Nickelknappheit hatte den Preis gestützt und dazu beigetragen, dass die Rendite des Metalls die seiner Konkurrenten übertraf. Von Mitte Juli 2020 bis Ende Februar 2021 verzeichnete LME-Nickel eine Rendite von fast 50 %, während LME-Gold im Vergleich dazu im selben Zeitraum fast -16 % abgab. Die abnorme Rendite über seinen Metallkollegen wurde jedoch in der ersten Märzwoche beendet, als der Preis um fast 20 % von fast 20.000 $/Tonne auf knapp über 16.100 $ sank.

Die Tsingschan Holding Group, einer der größten und erfolgreichsten Edelstahlproduzenten der Welt, schickte Schockwellen durch die Branche, als sie verkündete, dass sie Verträge mit Huayou Cobalt und CNGR Advanced Material über die Lieferung von 60.000 bzw. 40.000 Tonnen Nickelmatte ab 2022 abgeschlossen hat.7

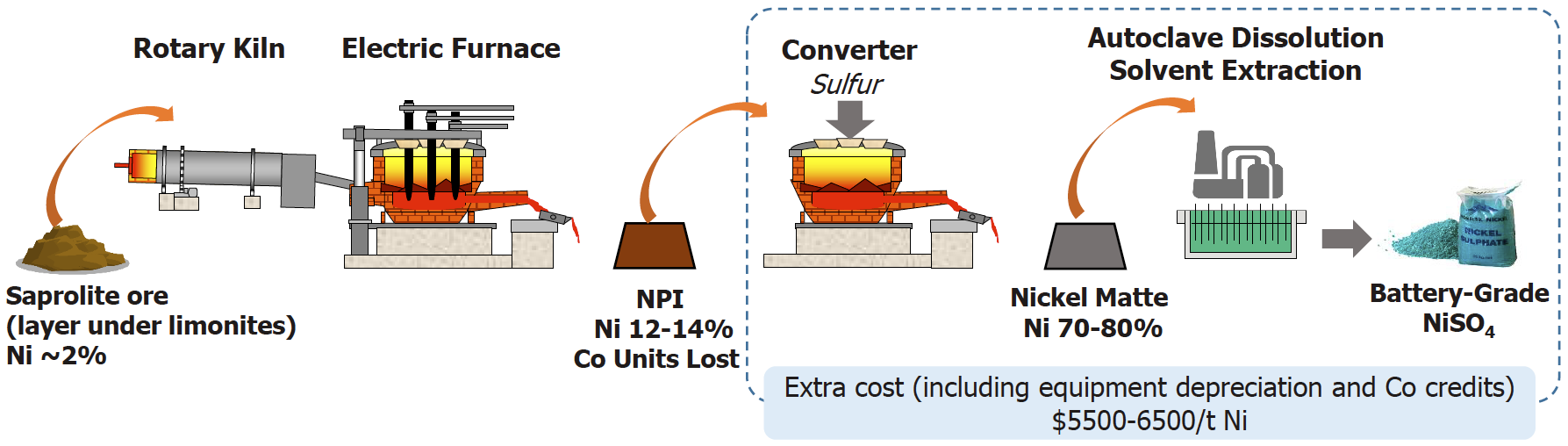

Diese Ankündigung signalisierte die potenzielle Erhöhung des Einsatzmaterials, um Klasse-I-Nickel zu produzieren, wodurch die Möglichkeit besteht, dass die geschätzten Versorgungsengpässe vermieden werden könnten. Saprolit-Erz wird raffiniert und in NPI umgewandelt, das wiederum in Nickelmatte raffiniert und dann weiterverarbeitet wird, um Klasse-I-Nickel herzustellen. Daher ist Nickelmatte ein entscheidender Schritt in der Veredelungskette von Nickel, das in EV-Batterien verwendet wird.

Die Zweiteilung der Nickel-Wertschöpfungskette hat zu Preisunterschieden zwischen den verschiedenen Nickelprodukten geführt: Schnell wachsende NPI-Kapazitäten, vor allem in Indonesien, haben das Angebot an Klasse-II-Nickel erhöht. Dies dämpft den Preis von Klasse-II-Nickel, während die Knappheit von Klasse-I-Nickel, das für EV-Batterien benötigt wird, einen enormen Aufschlag sowohl gegenüber NPI als auch gegenüber raffiniertem Nickel verursacht hat. Wenn sich jedoch die von Tsingschan angekündigte Methode zur Herstellung von mattem und dann sulfatiertem Nickel durchsetzt, könnten wir eine Preiskonvergenz der beiden Klassen (basierend auf dem Nickelgehalt) sehen. Dennoch gibt es weniger Klarheit über die Produktionskosten im Vergleich zu traditionellen Rohstoffen (wie Briketts) zur Herstellung von Sulfaten. Untersuchungen von Norilsk Nickel deuten darauf hin, dass die zusätzlichen Kosten für die Verarbeitung von NPI zu Matte und dann zu Nickelsulfat (NiSO4) in Batteriequalität etwa $5.500-$6.500/Tonne Nickel betragen werden (siehe Diagramm oben).

Die größte Herausforderung für Nickelsulfate ist der Mangel an hochwertigem Ausgangsmaterial wie Nickel-Zwischenprodukten - Briketts und Pulver. Darüber hinaus gab es auch Bedenken hinsichtlich der Realisierbarkeit einer Massenproduktion von Sulfaten mit den bestehenden Methoden, um die zukünftige Nachfrage der EV-Industrie zu decken. Tsingschans Ankündigung könnte das Potenzial haben, diese beiden Herausforderungen zu lösen, aber was bedeutet das für den Markt, und wie sieht der Markt diesen neuen Plan?

Die Botschaft an den Markt ist, dass die Prämie innerhalb des börsengehandelten Nickels aufgrund dieses technischen Durchbruchs dramatisch sinken sollte, wodurch der notorisch unterversorgte Nickelsulfatmarkt im Wesentlichen überflutet wird. Die erste Reaktion scheint vorerst zu sein, dass Briketts (Teil der börsengehandelten Klasse-I-Familie) angesichts der neuen Art der Produktion von Rohstoffen (Nickelmatte) weniger wichtig für die Herstellung von Sulfat werden. Es scheint, dass bis ein neues Marktgleichgewicht gefunden ist und Tsingshan die Matte wie versprochen physisch liefert, börsengehandeltes Nickel weiterhin unter Druck stehen wird.8

Während die Nachricht Batteriehersteller und EV-Unternehmen in Ekstase versetzt haben mag (erinnern Sie sich an Elon Musks Bitte an die Bergbauunternehmen, "bitte mehr Nickel abzubauen"), ist die entscheidende Frage, wie nachhaltig das neue Ausgangsmaterial sein wird, insbesondere wenn man bedenkt, dass die ganze Daseinsberechtigung der EV-Industrie darin besteht, Kohlenstoffemissionen zu reduzieren.

Wenn es um den Nickelabbau geht, sind die Auswirkungen auf die Umwelt leider nie zu weit weg. Eine 2009 in PLOS One veröffentlichte Studie kam zu dem Schluss, dass Nickel das achtschlechteste Metall in Bezug auf die Umweltauswirkungen von Bergbau und Verarbeitung ist.9 So befinden sich beispielsweise 39 % der weltweiten Nickelreserven an Standorten, die hohen oder extremen Biodiversitätsrisiken ausgesetzt sind - und da Nickel typischerweise in dünnen Erzvorkommen vorkommt, werden diese Gebiete oft zerstört. Darüber hinaus befindet sich ein Drittel der Nickelreserven auch in Gebieten mit hohem Wasserstress. Den Unternehmen wird die Verschmutzung von Flüssen, Brunnen und Ackerland vorgeworfen, deren Auswirkungen sich durch die Wasserknappheit in diesen Abbaugebieten noch verschärft haben.10

Der zweitgrößte Nickelproduzent der Welt, Norilsk Nickel, hat jedoch kürzlich versprochen, in den nächsten 10 Jahren 5,5 Mrd. $ in die Modernisierung der Anlagen zu investieren, um umweltfreundlichere Technologien einzusetzen, die Umwelt zu reinigen und Nationalparks zu unterstützen. Dazu gehört auch, die auf der Kola-Halbinsel produzierten Emissionen bis Ende 2021 um 85 % zu reduzieren. Da Nickelvorkommen hauptsächlich in minderwertigen Erzen vorkommen, ist die Gewinnung des eigentlichen Metalls ein äußerst energieintensiver Prozess: Bei der primären Erzgewinnung entstehen 13 kg CO2 pro kg Nickel.11 Sobald dieses Stadium überwunden ist, verwenden hydrometallurgische Prozesse Klasse-I-Nickelsulfide, um Sulfat NiSO4 in Batteriequalität herzustellen. Dieser Prozess erzeugt zusätzliche 5-10 Tonnen Kohlenstoffemissionen pro Tonne Nickel. Tsingschan hat zu dieser traditionellen Methode zusätzliche Schritte hinzugefügt. Obwohl sie bewiesen haben, dass die neue Technologie finanziell tragfähig sein könnte, sind die Auswirkungen auf die Umwelt fraglich.

Während Morgan Stanley den technischen Erfolg der neuen Nickelfördermethode anerkannte, merkte sie an, dass dieser neue Prozess "weit davon entfernt ist, grün zu sein". Einigen Schätzungen zufolge würde dieses neue Verfahren die 10-fachen Kohlenstoffemissionen aktueller hydrometallurgischer Verfahren erzeugen.12 Tie Bedenken konzentrieren sich auf die pyrometallurgische Natur des Prozesses der Umwandlung von NPI in Matte - insbesondere die Zugabe von Schwefel im Konverter (siehe Abbildung oben) wird erhebliches Schwefeldioxid erzeugen, während die intensive Erhitzung der Matte auch weitere Kohlenstoffemissionen erzeugt. In einem kürzlich erschienenen Podcast erklärte S&P Global, dass dieser Prozess der kohlenstoffintensivste Bergbauprozess aller Zeiten wäre und 50-70 Tonnen Emissionen pro Tonne geförderten Nickels verursachen würde, um NPI in Matte und dann weiter in NiSO4 umzuwandeln.13

Auch wenn die Nachricht von Tsingschan den Nickelmarkt Anfang März auf den Kopf gestellt hat, ist der Rohstoffhändler Trafigura Group möglicherweise nicht davon überzeugt, dass dies ein Allheilmittel für die vorhergesagte Nickelknappheit sein wird. Die Gruppe unterzeichnete Ende März zusammen mit Musks Tesla Inc. einen neuen Vertrag, um in die Goro-Nickelmine in Neukaledonien einzusteigen, nachdem Vale SA im Dezember aufgrund gewaltsamer Proteste gezwungen war, sie zu schließen.14 Der Deal zeigt, dass Trafigura und Tesla möglicherweise nicht mit den Umweltauswirkungen von Tsingshans Vorschlag einverstanden sind, da die Vorliebe der Autohersteller für sauberere Kobalt- und Aluminiumquellen darauf hindeutet, dass sie einen ähnlichen Weg mit Nickel einschlagen könnten.

Die Goro-Nickelmine verwendet ein Verfahren, das als Hochdruck-Säure-Laugung (High Pressure Acid Leach: HPAL) bekannt ist, um Nickel und Kobalt getrennt voneinander aus minderwertigen Nickeloxid-Lateriterzen zu gewinnen - das gewonnene Nickel ist Nickelsulfat der Klasse I, Batteriequalität. Obwohl es sich hierbei nicht um eine neue Technologie handelt, ist sie aufgrund des hohen Kapitalaufwands und der Umweltkosten hinter den aktuellen Methoden zurückgeblieben. So stiegen zum Beispiel die Investitionskosten der Goro-Mine von 1,5 auf 4,5 Milliarden Dollar, während sie nur mit 70% ihrer vollen Kapazität betrieben wurde. Dies veranlasste Vale, der die Mine 2006 gekauft hatte, seinen Anteil 2017 zu verkaufen, da sie jährlich Verluste machte.15 Mit dem gestiegenen Nickelpreis und der schnell wachsenden EV-Revolution ist die Nickelnachfrage jedoch so hoch wie nie zuvor. Während die Umweltkosten von HPAL immer noch ein großes Problem darstellen, erklärt Socrates Economou, Leiter des Nickel- und Kobalthandels bei Trafigura, dass hohe Nickelpreise notwendig sind, um den Produzenten einen Anreiz zu geben, in sauberere Technologien zu investieren, die den CO2-Fußabdruck von HPAL erheblich reduzieren könnten. Vielleicht bedeutet dies, dass Trafigura und Tesla dieses Asset so zum Laufen bringen, wie es noch nie zuvor der Fall war. Economou erklärte, dass "jetzt alle Teile zusammenkommen".

Während Trafigura und Tesla glauben, dass der neue Deal wirtschaftlich effizient wäre, wie ist HPAL im Vergleich zur Tsingshan-Matte-Technologie? Obwohl nicht ohne Vorbehalte, wäre HPAL sicherlich eine bessere Umweltalternative für die Produktion von batteriegerechtem Nickel aus Lateriterzen, obwohl es immer noch eine größere Umweltbelastung als die Extraktion aus Sulfiden hätte. Da die meisten HPAL-Anlagen mit Kohle betrieben werden, würde der Prozess etwa 15-30 Tonnen Kohlenstoff pro Tonne Nickel ausstoßen, was wiederum die Frage aufwirft, ob die Nettovorteile des Nickelabbaus für E-Fahrzeuge die Kosten überwiegen.16 Die australische Firma Clean Teq strebt derzeit an, für ihr Sunrise HPAL-Projekt Solarenergie anstelle von Kohle zu verwenden, was den Kohlenstoff-Fußabdruck drastisch reduzieren könnte, obwohl dies in der Praxis noch nicht zu sehen ist.

Alles in allem dürfte der hohe Grad an Umweltverschmutzung, der mit der Verarbeitung von NPI zu Matte einhergeht, in den USA und Europa, wo die Autohersteller bereits unter extremem Druck stehen, den Kohlenstoff-Fußabdruck der EV-Produktion zu reduzieren, nicht genießbar sein. China, das im Jahr 2020 3,4 Millionen Tonnen Nickelerz aus Indonesien importiert hat (wo die Tsingschan Holding Group ihren Sitz hat), war in den letzten zehn Jahren führend im Rennen um Elektroautos und könnte potenziell das Land sein, das am meisten von dieser Nickelmatte-Produktion profitiert - allerdings könnte der potenzielle Anstieg des Angebots an Nickel in Batteriequalität einen Dominoeffekt für den Rest des Nickelmarktes haben, insbesondere kurzfristig, wie wir im letzten Monat gesehen haben.

Ungeachtet der oben genannten Kosten hat sich China für HPAL als Technologie der Wahl entschieden, um hochwertige Nickelvorkommen aus niedriggradigen Lagerstätten zu erschließen. Sie sind der Welt bei HPAL-Investitionsprojekten immer noch voraus, vor allem in Indonesien, wo chinesische Unternehmen angesichts des Exportverbots für Nickelerz einheimisches indonesisches Nickel verarbeiten wollen. Im August 2020 unterzeichnete GEM China einen Vertrag mit PT Halmahera Persada Lygend (einer HPAL-Anlage auf der Insel Obi) über die Lieferung von 74.400 bis 178.560 mt, wobei sich der Produktionsbeginn aufgrund der Pandemie auf März 2021 verzögerte.17

Im Moment hat die Ankündigung des neuen Rohmaterials dazu geführt, dass der Nickelpreis aufgrund des erwarteten dramatischen Anstiegs des Angebots an Nickel in Batteriequalität um 20 % gesunken ist. Obwohl dies theoretisch den Mangel an Nickel der Klasse I beheben könnte, könnten die Umweltauswirkungen eines solchen Prozesses bedeuten, dass Batterien, die aus Matte hergestellt werden, möglicherweise nicht den Umweltstandards entsprechen, was die Rentabilität eines erhöhten Angebots im Wesentlichen zunichte macht. Langfristig könnten neue HPAL-Anlagen den Bedarf an Matte verdrängen, indem sie Nickel in Batteriequalität produzieren, das die notwendigen Umweltstandards einhält. Kurzfristig hingegen, wenn mehr NPI in Nickelmatte und dann weiter in Klasse I umgewandelt wird, erwarten wir eine Verknappung von NPI und einen entsprechenden Preisanstieg für Klasse-II-Nickel.

Von Daniel Stoianov

https://www.statista.com/statistics/1202364/ev-global-market-share/

https://resourceworld.com/worldwide-vehicle-electrification-to-drive-nickel-demand/

https://www.nornickel.com/investors/commodity-research/?fileID=39608#2020

https://think.ing.com/articles/nickel-the-re-marriage-in-class-1-and-class-2-markets

https://nickelinstitute.org/media/4809/lca-nickel-metal-final.pdf

https://open.spotify.com/episode/5YX9D8uWzwYf3Whb7p2Oco?si=qbGJI9nRR_C81pfL8JXaBA&nd=1